Einlagensicherung in den USA

Die wichtigsten Punkte zuerst:

- Geld auf dem Girokonto oder Sparkonto ist bei jeder US-Bank bis 250.000 US-Dollar sicher.

- Falls die Bank Pleite geht, gibt es wenige Tage später eine 100%ige Erstattung bis zur maximalen Sicherungshöhe von 250.000 US-Dollar. Guthaben darüber ist verloren.

- Haben Sie ständig höhere Beträge auf dem Konto, empfiehlt es sich:

- das Geld auf mehrere Banken aufzuteilen;

- eine besonders sichere Bank zu wählen.

Steigen wir ins Thema ein …

Das Einlagensicherungssystem dient dazu, Bankkunden vor einem Verlust ihrer Geldeinlagen zu bewahren, falls die jeweilige Bank zur Rückzahlung nicht in der Lage sein sollte. Entsprechende Sicherungssysteme gibt es sowohl in den USA als auch in Deutschland sowie anderen Teilen der Welt.

Die meisten Banken bewahren das Geld ihrer Kunden nur teilweise in Form von Bargeld auf. Den Rest investieren sie ihrerseits weiter bzw. legen es in längerfristigen Anlageformen fest und profitieren von den damit verbundenen höheren Zinseinnahmen.

Würden aber alle Kunden einer Bank zur gleichen Zeit ihre gesamten Einlagen zurückfordern, ist es durchaus möglich, dass die Bank dazu nicht in der Lage ist.

Einlagensicherung soll Bankruns verhindern

Natürlich kommt so etwas im Normalfall nicht vor. Wenn allerdings die Öffentlichkeit den Eindruck erhält, dass die Einlagen einer Bank dort nicht sicher sind bzw. das Risiko einer Insolvenz besteht, wie es beispielsweise in einer Wirtschaftskrise der Fall ist, kann es tatsächlich dazu kommen, dass ein Großteil der Kundschaft versucht, ihr Geld so schnell wie möglich aus der entsprechenden Bank herauszuziehen (Bank Run oder auch „Bankensturm“) – und dies kann dann tatsächlich die Zahlungsunfähigkeit der Bank zur Folge haben.

Geschichtlicher Hintergrund: Die „Große Depression“

Solche Situationen hat es tatsächlich gegeben, beispielsweise in den 1930er Jahren während der schweren Wirtschaftskrise in den USA („Great Depression“), die unter anderem den Untergang vieler US-Banken mit sich brachte.

Einer der maßgeblichen Gründe hierfür lag im Einbruch des Aktienmarktes. Dieser hatte den Ruin vieler Börseninvestoren zur Folge, die daraufhin ihre Bankkredite nicht zurückzahlen konnten.

Zwischen 1929 und 1932 gingen rund 10.000 Banken insolvent, und 13 Millionen Amerikaner verloren ihre Arbeitsplätze in diesem Zeitraum.

Diese „Große Depression“ gilt als längste und schwerwiegendste in der Geschichte der USA. Zwischen 1929 und 1933 hatten die Bankkunden etwa 1,3 Milliarden an Einlagen verloren.

Als Antwort auf diese Krise führte der damalige US-Präsident Franklin D. Roosevelt eine Trennung zwischen Investment- und Geschäftsbanken durch (Glass-Steagall Act) und gründete die „Federal Deposit Insurance Corporation” (FDIC).

Die FDIC wurde mit einem anfänglichen Kredit in Höhe von 289 Mill. USD ausgestattet und versicherte die Einlagen von Konteninhabern mit bis zu einer Summe von jeweils 2.500 USD.

Im Zusammenhang mit der Insolvenz der Fond Du Lac State Bank in East Peoria, Illinois, wurde am 5. Juli 1934 die erste Auszahlung einer solchen Versicherungssumme an Mrs. Lydia Lobsiger geleistet.

Die FDIC der Gegenwart

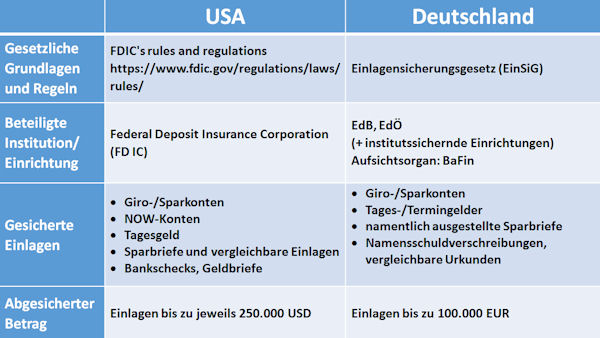

Inzwischen sind es Einlagen bis zu jeweils 250.000 USD, die durch die FDIC abgesichert sind, und zwar bei den folgenden Einlageformen:

- Giro- und Sparkonten (sog. „checking accounts“ bzw. „savings accounts“)

- NOW-Konten (Negotiable Order of Withdrawal Accounts)

- Tagesgeld-Konten (MMDAs/Money Market Deposit Accounts)

- Sparbriefe (CDs/Certificates of Deposit) und vergleichbare Einlagen

- Bankschecks und Geldbriefe.

Nicht durch die FDIC versichert sind dagegen:

- Renten

- Investmentfonds

- Wertpapiere, Bonds

- Staats- bzw. Kommunalanleihen

- US-Schatzbriefe (U.S. Treasury securities).

In der Zeit ihres Bestehens wurde die FDIC bereits diversen Tests und Zerreißproben unterzogen.

2008 ging beispielsweise die Bank Washington Mutual insolvent und war von einem mehrtägigen Bank Run betroffen, und 2009 und 2010 zusammengenommen waren es fast 300 Banken, die von der Bankenpleite betroffen und deren Kundeneinlagen über die FDIC versichert waren.

Kunden von knapp 300 Banken wurden in der letzten Wirtschaftskrise entschädigt

Die US-Steuerzahler hat dies übrigens kein Geld gekostet, denn die FDIC finanziert sich nicht aus Steuergeldern, sondern bezieht ihre Gelder aus Bankenabgaben und investiert in US-Staatsanleihen.

Wenn eine Bank vor der Insolvenz steht, gibt es natürlich auch das Szenario, dass die Bank auf-gekauft und beispielsweise von einer größeren Bank übernommen wird. Wird lediglich ein Teil der Bank anderweitig übernommen, oder wenn sich kein Käufer findet, springt die FDIC ein.

Die FDIC ist im Entschädigungsfall gesetzlich verpflichtet, die entsprechenden Zahlungen „so bald wie möglich“ zu leisten. Nach eigenen Angaben der FDIC ist hier das angestrebte Ziel, Zahlungen innerhalb von zwei Geschäftstagen nach Insolvenz einer versicherten Bank vorzunehmen.

Zum Vergleich: Die Einlagensicherung in Deutschland

In Deutschland findet die Einlagensicherung sowohl auf gesetzlicher als auch freiwilliger Basis statt.

Das „Einlagensicherungs- und Anlegerentschädigungsgesetz“ bildete dafür ursprünglich seit 1998 die gesetzliche Grundlage. Am 3. Juli 2015 wurden hieraus alle Bezüge zur Einlagensicherung gestrichen und das Gesetz in „Anlegerentschädigungsgesetz“ (AnlEntG) umbenannt. Am selben Tag trat das „Einlagensicherungsgesetz“ (EinSiG) in Kraft und regelte von da an die Ein-lagensicherung.

Die Zugehörigkeit zu einer entsprechenden Einrichtung ist für ein Kreditinstitut (abgesehen von Sparkassen, Genossenschafts- und Landesbanken sowie Landesbausparkassen) demnach die Voraussetzung dafür, zum Geschäftsbetrieb in Deutschland zugelassen zu werden.

Den gesetzlichen Entschädigungseinrichtungen zugeordnet werden die Geldinstitute je nach ihrer Kategorie:

- Private Banken/Bausparkassen – Entschädigungseinrichtung deutscher Banken GmbH (EdB)

- Öffentliche Banken – Entschädigungseinrichtung des Bundesverbandes Öffentlicher Banken Deutschlands GmbH (EdÖ)

- Wertpapierhandelsbanken, Finanzdienstleister, Kapitalanlagegesellschaften – Entschädigungseinrichtung der Wertpapierhandelsunternehmen (EdW)

(Sparkassen, Genossenschaftsbanken sowie Landesbanken und -bausparkassen sind dagegen so genannten „institutssichernden Einrichtungen“ angeschlossen.)

Aufsichtsorgan für sowohl die gesetzlichen als auch die institutssichernden Einrichtungen ist die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin).

Durch die gesetzliche Einlagensicherung sind Einlagen von privaten Anlegern (nicht aber Einlagen institutioneller Anleger wie beispielsweise andere Banken) im Umfang von bis zu 100.000 EUR für den Fall geschützt, dass die jeweilige Bank nicht in der Lage ist, diese Einladungen zurückzuzahlen.

USD-Konten sind weder in Deutschland noch sonstwo in Europa von der Einlagensicherung geschützt!

Geschützt sind auch Einlagen in anderen Währungen der EU-Mitgliedsstaaten, nicht aber USD oder CHF.

Zu den geschützten Einlagen gehören:

- Guthaben auf Giro- und Sparkonten

- Tages-/Termingelder

- namentlich ausgestellte Sparbriefe

- Namensschuldverschreibungen und vergleichbare Urkunden

Nicht durch die gesetzliche Einlagensicherung geschützt (da es sich hierbei nicht um Einlagen handelt) sind dagegen:

- Inhaber-/Orderschuldverschreibungen

- Genussrechtsverbindlichkeiten

- Verbindlichkeiten aus eigenen Wechseln

- Wertpapiere

Freiwillige Einlagensicherung

Über die gesetzliche Einlagensicherung hinaus haben viele Geldinstitute in Deutschland zusätzliche freiwillige Sicherungsvorkehrungen getroffen, um eine Absicherung auch über den gesetzlichen Rahmen hinaus zu ermöglichen.

- Privatbanken – Einlagensicherungsfonds des Bundesverbandes deutscher Banken e.V. (BdB)

- Öffentliche Banken – Einlagensicherungsfonds des Bundesverbandes Öffentlicher Banken Deutschlands (VÖB)

- Bausparkassen: Bausparkassen-Einlagensicherungsfonds – Verband der Privaten Bausparkassen e.V.

Überblick für Sie:

Weitere Themen auf diesem Spezial-Portal:

- Wie man US-Bankschecks richtig ausfüllt

- US-Bankkonto von Deutschland aus eröffnen

- Deutsches Bankkonto für die Auswanderung nach Amerika

Quellenverzeichnis:

- BMF-Schreiben

- Welt-Artikel: Sturm auf Banken verhindern

- Buch: Bankbetriebslehre – Thomas Hartmann-Wendels, Andreas Pfingsten, Martin Weber

- Hyperhistory – Great Depression

- FDIC History

- BaFin zur Einlagensicherung

- FDIC Payment-Facts

Hallo Susanne,

Ich habe da eine Frage.

Gibt es in USA eine Geld Verwaltung,wo der Empfänger

Sein Geld in einer Box hat,und wenn er das Geld haben möchte dafür eine enorme Summe zahlen muss.

Für deine Hilfe sage Danke.

Mit freundlichen Grüßen

Hiljana